ضرر ناپایدار یا Impermanent Loss چیست؟

ضرر ناپایدار یا Impermanent Loss زمانی اتفاق میافتد که قیمت توکنهای شما در مقایسه با زمانی که آنها را در استخر استیک کرده بودیدِ تغییر کند. هر چه این تغییر بیشتر باشد، ضرر هم بیشتر خواهد بود.

پروتکلهای نقدینگی دیفای مانند یونی سواپ (Uniswap)، سوشی سواپ (SushiSwap) یا پنکیک سواپ (PancakeSwap) اخیراً شاهد افزایش حجم و نقدینگی بودند و اساساً امکان بازارساز شدن و دریافت کارمزدهای معاملاتی را برای هر فرد دارای سرمایه دارد، امکانپذیر کردهاند. دموکراتیکسازی بازارسازی، بسیاری از موانع موجود بر سر راه فعالیتهای اقتصادی را در فضای کریپتو از میان برمیدارد. ضرر ناپایدار یا Impermanent Loss به کاهش موقت ارزش هنگام ارائه نقدینگی به صرافی غیرمتمرکز یا همان DEX یا پروتکل تولید محصول در فضای دیفای اشاره داشته و زمانی رخ میدهد که ارزش نسبی داراییها در مجموعه نقدینگی در طول زمان تغییر کند و منجر به اختلاف بین سپرده اولیه و ارزش در هنگام برداشت شود. برخی ماشینحسابهای ضرر ناپایدار وجود دارد که میتوانند به تخمین این ضرر کمک کنند.

ضرر ناپایدار یا Impermanent Loss چیست؟

ضرر ناپایدار زمانی اتفاق میافتد که نقدینگی را در اختیار یک استخر نقدینگی قرار میدهید و قیمت داراییهای استیک شده شما نسبت به زمانی که آنها را استیک کردهاید، تغییر میکند. هر چه این تغییر بیشتر باشد، بیشتر در معرض ضررهای ناپایدار قرار میگیرید. در این حالت، ضرر به معنای ارزش دلاری کمتری در زمان برداشت، نسبت به زمان استیکینگ است.

استخرهایی که از داراییهایی تشکیل شدهاند که در محدوده قیمتی نسبتاً کمی نوسان دارند، کمتر در معرض ضرر ناپایدار قرار خواهند گرفت. بهعنوانمثال، استیبل کوینها یا نسخههای رپشده مختلف یک کوین، در محدوده قیمت نسبتاً محدودی نوسان دارند و در چنین شرایطی، خطر کمتری ارائهدهندگان نقدینگی (LPs) را بابت از دست دادن دائمی داراییشان تهدید میکند.

پس اگر ارائهدهندگان نقدینگی در معرض زیانهای احتمالی قرار دارند، چرا همچنان نقدینگی موردنیاز پروتکلها را تأمین میکنند؟ خوب، ضرر ناپایدار همچنان میتواند با کارمزدهای معاملاتی جبران شود. در واقع، حتی استخرهایی در یونی سواپ که کاملاً در معرض ضرر ناپایدار قرار دارند، میتوانند به لطف کارمزدهای معاملاتی سودآور باشند. یونی سواپ برای هر معاملهای که مستقیماً به ارائهدهندگان نقدینگی مربوط میشود، ۰٫۳ درصد هزینه دریافت میکند. اگر حجم معاملات زیادی در استخری معین اتفاق بیفتد، حتی اگر استخر بهشدت در معرض ضررهای ناپایدار قرار داشته باشد، تأمین نقدینگی میتواند سودآور باشد. بااینحال، باز همین این سودآوری به پروتکل، استخر، داراییهای استیک شده و حتی شرایط بازار بستگی دارد.

ضرر ناپایدار چگونه اتفاق میافتد؟

در این بخش مثالی از نحوه اتفاقافتادن ضرر ناپایدار برای ارائهدهنده نقدینگی را مرور خواهیم کرد.

آلیس ۱ اتر (ETH) و ۱۰۰ دای (DAI) را در یک استخر نقدینگی استیک میکند. در این بازارساز خودکار خاص (AMM)، جفت توکن سپردهشده باید ارزشی معادل داشته باشد. به این معنی که قیمت اتریوم در زمان استیک برابر با ۱۰۰ دای بوده و ارزش دلاری سپرده آلیس در زمان سپردهگذاری ۲۰۰ دلار است. علاوه بر این، در مجموع ۱۰ اتر و ۱۰۰۰ دای در استخر وجود دارد که توسط دیگر ارائهدهندگان نقدینگی، درست مانند آلیس تأمین شدهاند؛ بنابراین، آلیس ۱۰ درصد سهم استخر را تأمین کرده و کل نقدینگی هم برابر با ۱۰٬۰۰۰ دلار است. فرض کنیم که قیمت ETH به 400 DAI افزایش مییابد. در چنین حالتی، تریدرهای آربیتراژ تا زمانی که نسبت قیمت فعلی ثابت باقی بماند، DAI را به استخر اضافه و ETH را از آن حذف میکنند. به یاد داشته باشید که AMM ها دفترچه سفارش ندارند و آنچه قیمت داراییها را در استخر تعیین میکند، نسبت بین داراییها در استخر است. پس نقدینگی در استخر ثابت باقی میماند (۱۰٬۰۰۰ دلار)، اما نسبت داراییهای موجود در آن تغییر میکند.

اگر ETH برابر با ۴۰۰ دای شود، نسبت بین مقدار ETH و مقدار DAI در استخر تغییر کرده و حالا به لطف کار تریدرهای آربیتراژ، ۵ اتر و ۲۰۰۰ دای در استخر وجود دارد؛ بنابراین، آلیس تصمیم میگیرد وجوه خود را برداشت کند. همانطور که از قبل میدانیم، او این حق را دارد تا ۱۰ درصد سهم از استخر دریافت کند. در نتیجه، میتواند ۰٫۵ اتر و ۲۰۰ دای، در مجموع ۴۰۰ دلار، برداشت کند. آلیس از زمان استیک کردن توکنهایش به ارزش ۲۰۰ دلار سود خوبی به جیب زده، درست است؟ اما صبر کنید، اگر او همان ۱ اتر و ۱۰۰ دای خود را نگه میداشت، چه اتفاقی میافتاد؟ مجموع ارزش دلاری این ذخایر حالا ۵۰۰ دلار بود. پس میتوان اینطور گفت که آلیس با هولد کردن، به جای استیک کردن در استخر نقدینگی، وضعیت بهتری داشت؛ این اتفاق همان مشکلی است که ما آن را زیان ناپایدار مینامیم. در این مورد، ضرر آلیس چندان قابلتوجه نبود، چرا که سپرده اولیه مبلغ نسبتاً کمی بود. بااینحال، به خاطر داشته باشید که ضرر ناپایدار میتواند منجر به زیانهای بزرگ (از جمله بخش قابلتوجهی از سپرده اولیه) شود.

با این گفته، مثال آلیس به طور کامل کارمزد معاملاتی را که برای تأمین نقدینگی به دست میآورد نادیده میگیرد. در بسیاری از موارد، کارمزدهای بهدستآمده، زیان را نفی میکند و تأمین نقدینگی را سودآور میکند. بااینحال، درک ضررهای دائمی قبل از ارائه نقدینگی به پروتکل DeFi بسیار مهم است.

تخمین ضرر ناپایدار

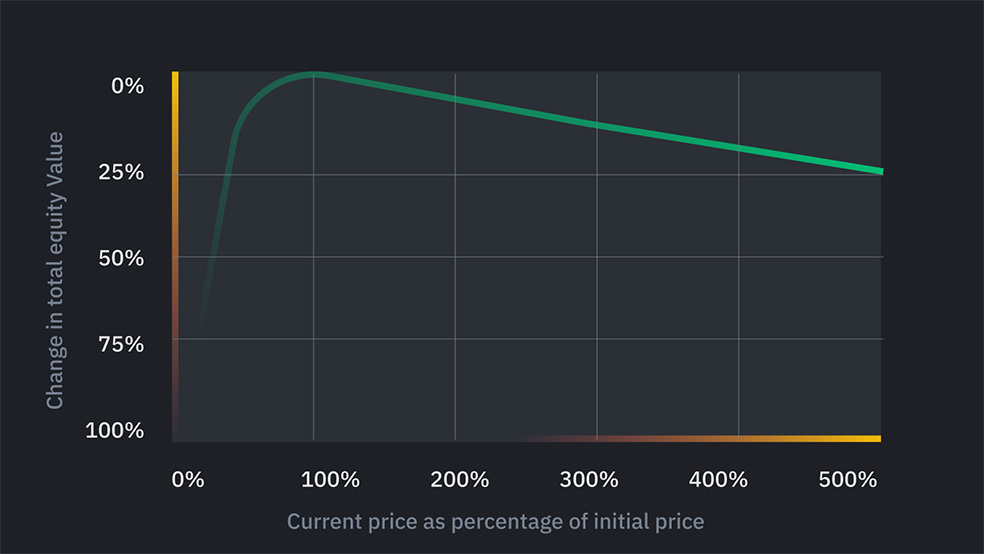

بنابراین، ضرر ناپایدار زمانی اتفاق میافتد که قیمت داراییهای موجود در استخر تغییر کند. اما این ضرر دقیقاً چقدر است؟ ما میتوانیم ضرر ناپایدار را در نموداری به تصویر بکشم. توجه داشته باشید که در این نمودار، هزینههای کسب شده برای تأمین نقدینگی را در نظر نمیگیرد.

نمودار ضرر ناپایدار

در این بخش، خلاصهای از آنچه که نمودار در مورد ضرر در مقایسه با هولد به ما میگوید را ذکر میکنیم:

- ۱٫۲۵ برابر تغییر قیمت = ۰٫۶ درصد ضرر

- ۱٫۵۰ برابر تغییر قیمت = ۲٫۰ درصد ضرر

- ۱٫۷۵ برابر تغییر قیمت = ۳٫۸ درصد ضرر

- ۲ برابر تغییر قیمت = ۵٫۷ درصد ضرر

- ۳ برابر تغییر قیمت = ۱۳٫۴ درصد ضرر

- ۴ برابر تغییر قیمت = ۲۰٫۰ درصد ضرر

- ۵ برابر تغییر قیمت = ۲۵٫۵ درصد ضرر

نکته مهمی که باید در نظر داشته باشید، این است که ضرر ناپایدار بیتوجه به جهتی که قیمت تغییر میکند، اتفاق میافتد. تنها موردی که Impermanent Loss به آن اهمیت میدهد، نسبت قیمت در مقایسه با زمان استیک کردن است.

خطرات تأمین نقدینگی برای بازارسازهای خودکار (AMM)

صادقانه بگوییم، متحمل شدن ضرر ناپایدار، اتفاق جالبی نیست. به این اتفاق ازآنجهت ضرر ناپایدار میگویند که تنها زمانی متوجه آن میشویم که بخواهیم داراییهای خود را از استخر نقدینگی خارج کنیم و در آن مرحله هم دیگر ضررها دائمی خواهند بود. البته شاید هزینههای کارمزدها بتوانند این ضررها را جبران کنند، اما از حق نگذریم، ضرر ناپایدار هنوز هم نامی گمراهکننده است. هنگام واریز وجوه خود به بازارسازهای خودکار بیشتر مراقب باشید. همانطور که گفتیم، برخی از استخرهای نقدینگی بسیار بیشتر از سایرین در معرض ضررهای ناپایدار قرار دارند. این قاعده ساده را به خاطر بسپارید، هر چه داراییها در استخر بیثباتتر باشند، احتمال اینکه در معرض ضررهای ناپایدار قرار بگیرند هم بیشتر است. همچنین بهتر است ابتدا با واریز مبالغ کم شروع کنید؛ بهاینترتیب، میتوانید تخمینی تقریبی از میزان بازدهی مورد انتظار خود داشته باشید.

آخرین نکته این است که به دنبال بازارسازی باشید که آزمایش خود را پس داده باشد. حوزه دیفای این امکان را برای هر فردی فراهم میکند که AMM موجود را فورک کرده و برخی تغییرات کوچک را به آن اضافه کند. البته این امکان هم ممکن است شما را در معرض خطرات دیگری قرار دهد و به طور بالقوه وجوه شما را برای همیشه در AMM قفل کند. اگر یک استخر نقدینگی بازده بالا و غیرمعمولی را وعده دهد، احتمالاً بدهبستانی در آن استخر وجود دارد و ریسکهای مرتبط هم احتمالاً بالاتر هستند.

رابطه بین ضرر ناپایدار و نوسانات در بازار ارزهای دیجیتال

نوسانات در بازار کریپتو عامل مهمی برای ضرر ناپایدار محسوب میشوند. زمانی که قیمت داراییها در مجموعه نقدینگی، سطوح بالایی از نوسانات را تجربه میکند، پتانسیل ضرر ناپایدار افزایش پی دا میکند، چرا که ارزش نسبی داراییها در استخر میتواند بهشدت در نوسان باشد و منجر به احتمال بالاتر ضرر ناپایدار شود. پس تریدرها باید نوسان داراییهایی را که برای آنها نقدینگی ارائه میکنند را در نظر بگیرند. داراییهای پرنوسان ممکن است در مقایسه با داراییهای باثباتتر، منجر به ضرر ناپایدار بیشتری شوند.

گفتار پایانی

ضرر ناپایدار یا Impermanent Loss، یکی از مفاهیم اساسی است که هر فردی برای تأمین نقدینگی بازارسازان خودکار نیاز دارد تا مفهوم آن را درک کند. به طور خلاصه، اگر قیمت داراییهای استیک شده از زمان استیکینگ تغییر کند، ارائهدهندگان نقدینگی ممکن است در معرض ضرر ناپایدار قرار گیرند.